Господин Чубайс обещал россиянам за каждый ваучер по две “Волги”, но сам предусмотрительно ездил на бронированном БМВ. Новые проекты Анатолия Чубайса отличаются еще большей изощренностью, хотя и приводят к прежнему результату. В фокусе - государственная компания АО “Роснано”. Крупнейший технологический инвестор в России (годовой объем инвестиций 100 млрд. руб.) с его бессменным руководителем в лице господина Чубайса.

Еще в 2011 году по результатам проверки госкорпорации аудиторы Счетной палаты вынесли ясный и убедительный вердикт скорбным начинаниям Анатолия Чубайса:

Допускает сделки с заинтересованными компаниями;

Финансирует в рамках нанотехнологий российские и иностранные компании, находящиеся в предбанкротном состоянии;

Реализует проекты, не относящиеся к нанотехнологиям или имеющие отрицательные экспертные заключения.

Разумеется, господину Чубайсу все это сошло с рук. За последующие пять лет он и его легендарная “РосБанано” освоили еще полтриллиона рублей, не получив на выходе ничего, кроме пустых обещаний. Подробное знакомство с самыми феерическими и дорогостоящими “инновациями” от “Роснано” отчетливо убеждает, что государственной компанией управляют либо полностью некомпетентные люди, либо те, кто использует госкомпанию как ширму для деятельности, никак не связанной с наукой и технологиями.

Проект “90 нанометров”

Осенью 2009 г. телеэкраны страны облетел репортаж, в котором господин Чубайс демонстрировал новые отечественные микросхемы, выполненные по техпроцессу 90 нанометров (производитель - ПАО “Микрон”, Зеленоград). Сообщалось, что новая технология призвана заменить прежний продукт “Роснано” - микросхемы с шагом 180 нанометров.

Создатели репортажа тактично умолчали о том, что еще до релиза 90-нанометровых микросхем руководителем “Роснано” ведущие зарубежные производители микроэлектроники представили процессоры с шагом 45 нм (например, Samsung ARM Cortex-A8).

Как выяснится позднее, “новейшая” 90-нм технология была приобретена у европейской корпорации STMicroelectronics, которая к тому времени уже освоила выпуск чипов с топологией 65 нм. Проще говоря, господин Чубайс и его подручные приобрели у STM заведомо устаревший продукт на сумму свыше 500 млн. долл.

О старте продаж зеленоградских микросхем с шагом 90 нм было торжественно объявлено только в... 2012 году, когда на мировом рынке уже предлагались устройства, имевшие процессоры с шагом в 32 нм. В сложившейся ситуации можно лишь посочувствовать специалистам “Микрона”, которые делали все возможное на купленном устаревшем оборудовании. Зато сами “покупатели” чувствовали себя прекрасно и о покупке нисколько не жалели.

Нанопланшет, или Куда делись электронные учебники для школьников?

В 2011 году господин Чубайс на встрече с премьер-министром Владимиром Путиным представил перспективный планшет Plastic Logic 100 для российских школ, который должен был заменить все учебные пособия книжного образца. К чести инноваторов, с названием планшета мудрить не стали - оставили прежнее, от британской компании Plastic Logic.

Учебный планшет был анонсирован ещё в 2008 году, однако, спустя два года Plastic Logic отказалась выводить свою разработку на рынок. Очевидно, компания верно оценила коммерческий успех своей новинки и возможные риски и неудобства при внедрении такого планшета в школах.

Однако Анатолия Чубайса это отнюдь не смутило.

Ключевой вопрос всей истории с нанопланшетом: для каких целей на Западе была приобретена технология, которая уже была признана неудачной?

Что стало с ней потом (полгода спустя господин Чубайс объявил о переносе проекта “учебный планшет” на неопределенный срок) и куда делись инвестированные в Plastic Logic 150 млн. рублей? Наверное, искать ответы бессмысленно.

Потянуло к солнцу

В 2007-2011 гг. производственно-коммерческая компания НИТОЛ при поддержке “Роснано” (объём инвестиций 4,5 млрд.) занималась реализацией программы по созданию отечественных солнечных батарей. Изначальные планы выглядели грандиозно:

На базе химических предприятий в г. Усолье-Сибирское (Иркутская обл.) создание интегрированного комплекса по выпуску поликристаллического кремния, основного элемента солнечных батарей. Проектная мощность - 5000 тонн в год;

Создание промышленного комплекса (ГК “Хевел”, г. Новочебоксарск, Чувашия) по производству солнечных модулей на основе поставок поликремния из Иркутской обл.;

Окончательная сборка солнечных батарей на мощностях ООО “Солнечный ветер” (г. Краснодар).

Первые образцы поликремния “электронного” качества были успешно получены в 2010 году. На этом позитивные новости закончились.

Несмотря на усилия инноваторов, производство поликремния, как и само существование НИТОЛа, было признано убыточным. В 2012 году было объявлено о закрытии производства в Усолье-Сибирском. По словам Анатолия Чубайса, у него как у руководителя “Роснано” нет четких параметров выхода из проекта НИТОЛ. А куда были потрачены вложенные средства, осталось загадкой. На этой ноте “Роснано” и завершило свои изыскания в области гелиоэнергетики.

Любопытно, что еще до момента запуска производства специалисты выражали сомнения в качестве тонкопленочной технологии, приобретенной “Роснано” у компании “Эрликон”. Как выяснится позднее, технология действительно неконкурентоспособна, несмотря на все громкие заявления менеджеров “Роснано”.

Необходимо заметить, что скорое банкротство НИТОЛа происходило во времена взрывного роста спроса на солнечные батареи по всему миру. Именно в тот благоприятный момент, когда данная отрасль становилась новым трендом, любая компания, занимающаяся вопросами гелиоэнергетики, могла рассчитывать на крупные прибыли.

Просто удивительно, что в предъявленном судебном иске акционеров к Чубайсу и “Роснано” (апрель 2015 г.) говорится о “намеренном разорении химзавода в Усолье-Сибирском”.

“Весь день таскаю поддоны с каким-то хламом” (из интервью работника завода “Лиотех”)

В 2011 году в Новосибирской области на территории складского и промышленного парка «Толмачево» был дан старт массовому производству литий-ионных аккумуляторов. Объем совместных инвестиций “Роснано” и китайской Thunder Sky Grroup составил 14,8 млрд. рублей. Заявленная мощность производства - свыше 1 ГВт*ч, или один миллион аккумуляторов в год, что могло бы сделать компанию “Лиотех” игроком мирового уровня на динамично развивающемся рынке литий-ионных аккумуляторов.

На сегодня самыми популярными запросами в Интернете, выдаваемыми по тэгу “Лиотех”, являются “зарплата” и “банкрот”. Дело в том, что в январе 2016 года арбитражный суд Новосибирской области начал процесс банкротства чубайсовского чудо-завода.

Видимо, осознав истинную цель данного предприятия, китайские партнеры сбежали с “Лиотеха” еще в 2013 году. С тех пор, по словам самих работников, производство там практически остановилось.

«Сейчас ничего там не производят. Еще во времена сотрудничества с китайцами сделали 1000 аккумуляторов, так они там и лежат. Потом какие-то корпуса для разных приборов по дешевке делали, но так ничего и не пошло на продажу. Я с утра приходил, поддоны с каким-то хламом таскал с другими механиками туда-обратно…» (Андрей Кашников, бывший механик “Лиотеха”, из интервью “Комсомольской правде”, 2016 г.)

В то же время немногочисленные потенциальные клиенты выражают неудовольствие по поводу ценовой политики производителя наноаккумуляторов (дешевле заказать в Китае), а также неадекватной работе отдела по работе с клиентами (отсутствие возможности взглянуть на товар “в живую”, ссылаясь на некий “режим” и “секретность”). Увидеть аккумулятор разрешается только после оформления и оплаты заказа.

Мораль истории с “Лиотехом” - это отнюдь не очередная закономерная кончина предприятия, к которому приложили свою руку “Роснано” и А. Чубайс. Главный вопрос - цель создания громадного промышленного комплекса и вливание инвестиций на сумму 7,5 млрд. рублей. При отсутствии четко обозначенных рынков сбыта и какой-либо оценки спроса на продукцию чудо-завода.

Похожая история произошла и с “Оптоганом” - еще одним подопечным “Роснано”. В Санкт-Петербурге был выстроен крупнейший в Восточной Европе завод по производству сверхярких светодиодов, рассчитанный на выпуск 360 млн. светодиодов в год. Объём инвестиций - 3,35 млрд. рублей.

2015 год. “Оптоган” - полный банкрот. По решению "Роснано" "Оптоган" покидают его создатели - ученые-физики Максим Одноблюдов, Алексей Ковш и Владислав Бугров.

Любое предприятие создается, исходя из оценки его рентабельности. А новое высокотехнологичное производство, еще не обеспеченное рынками сбыта, начинается со скромного цеха, который при ведении грамотной маркетинговой политики, развитии спроса и появлении инвестиций постепенно разрастается до целой группы компаний, с появлением новых производственных линий на разных концах страны.

Вместо всего этого в новые производства были вложены максимально крупные суммы средств, а затем сделано всё, чтобы эти предприятия заглохли. Цель подобных манипуляций слишком очевидна: пока есть возможность, вывести средства из бюджета и урвать на постройке максимально крупный “джекпот”. Как станет функционировать предприятие, как и вся отрасль высокотехнологичных производств в целом, эффективных менеджеров не волнует.

"Я нормальный человек. Понимаю, в это трудно поверить, но уж поверьте" (А. Чубайс в интервью “Коммерсанту”, 2013 г.)

Планшет, НИТОЛ, Лиотех, Оптоган, обвинения в рейдерском захвате Hi-tec производств (скандал с компанией “САН”, 2013 г.), запросы от депутатов и результаты проверок Счетной палаты, свидетельствующие о деятельности, связанной с грубым нарушением законодательства РФ.

Список деяний Анатолия Чубайса на посту главы АО “Роснано” тянет на многочисленные тома уголовного дела. Удивительно, как после всех неудач господину Чубайсу удается сохранять политический вес и оставаться на посту одной из самых важных и капиталоёмких госкорпораций России!

Полное наименование: ООО "ОПТОГАН"

ИНН: 7839370862

Вид деятельности (по ОКВЭД): 27.40 - Производство электрических ламп и осветительного оборудования

Форма собственности: 16 - Частная собственность

Организационно-правовая форма: 12300 - Общества с ограниченной ответственностью

Отчетность составлена в тысячах рублей

См. детальную проверку контрагента

Бухгалтерская отчетность за 2013-2018 гг.

1. Бухгалтерский баланс

| Наименование показателя | Код | #DATE# |

|---|---|---|

| АКТИВ | ||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||

| Нематериальные активы | 1110 | #1110# |

| Результаты исследований и разработок | 1120 | #1120# |

| Нематериальные поисковые активы | 1130 | #1130# |

| Материальные поисковые активы | 1140 | #1140# |

| Основные средства | 1150 | #1150# |

| Доходные вложения в материальные ценности | 1160 | #1160# |

| Финансовые вложения | 1170 | #1170# |

| Отложенные налоговые активы | 1180 | #1180# |

| Прочие внеоборотные активы | 1190 | #1190# |

| Итого по разделу I | 1100 | #1100# |

| II. ОБОРОТНЫЕ АКТИВЫ | ||

| Запасы | 1210 | #1210# |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | #1220# |

| Дебиторская задолженность | 1230 | #1230# |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | #1240# |

| Денежные средства и денежные эквиваленты | 1250 | #1250# |

| Прочие оборотные активы | 1260 | #1260# |

| Итого по разделу II | 1200 | #1200# |

| БАЛАНС | 1600 | #1600# |

| ПАССИВ | ||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 1310 | #1310# |

| Собственные акции, выкупленные у акционеров | 1320 | #1320# |

| Переоценка внеоборотных активов | 1340 | #1340# |

| Добавочный капитал (без переоценки) | 1350 | #1350# |

| Резервный капитал | 1360 | #1360# |

| Нераспределенная прибыль (непокрытый убыток) | 1370 | #1370# |

| Итого по разделу III | 1300 | #1300# |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Заемные средства | 1410 | #1410# |

| Отложенные налоговые обязательства | 1420 | #1420# |

| Оценочные обязательства | 1430 | #1430# |

| Прочие обязательства | 1450 | #1450# |

| Итого по разделу IV | 1400 | #1400# |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||

| Заемные средства | 1510 | #1510# |

| Кредиторская задолженность | 1520 | #1520# |

| Доходы будущих периодов | 1530 | #1530# |

| Оценочные обязательства | 1540 | #1540# |

| Прочие обязательства | 1550 | #1550# |

| Итого по разделу V | 1500 | #1500# |

| БАЛАНС | 1700 | #1700# |

Краткий анализ баланса

График изменения внеоборотных активов, активов всего и капитала и резервов по годам

| Финансовый показатель | 31.12.2018 | 31.12.2017 | 31.12.2016 | 31.12.2015 | 31.12.2014 | 31.12.2013 |

|---|---|---|---|---|---|---|

| Чистые активы | 52803 | 51662 | 52834 | -70732 | 9524 | 26429 |

| Коэффициент автономии (норма: 0,5 и более) | 0.83 | 0.77 | 0.64 | -0.32 | 0.04 | 1 |

| Коэффициент текущей ликвидности (норма: 1,5-2 и выше) | 4.6 | 3.6 | 2.4 | 1.5 | 1 | 28.4 |

2. Отчет о прибылях и убытках

| Наименование показателя | Код | #PERIOD# |

|---|---|---|

| Выручка | 2110 | #2110# |

| Себестоимость продаж | 2120 | #2120# |

| Валовая прибыль (убыток) | 2100 | #2100# |

| Коммерческие расходы | 2210 | #2210# |

| Управленческие расходы | 2220 | #2220# |

| Прибыль (убыток) от продаж | 2200 | #2200# |

| Доходы от участия в других организациях | 2310 | #2310# |

| Проценты к получению | 2320 | #2320# |

| Проценты к уплате | 2330 | #2330# |

| Прочие доходы | 2340 | #2340# |

| Прочие расходы | 2350 | #2350# |

| Прибыль (убыток) до налогообложения | 2300 | #2300# |

| Текущий налог на прибыль | 2410 | #2410# |

| в т.ч. постоянные налоговые обязательства (активы) | 2421 | #2421# |

| Изменение отложенных налоговых обязательств | 2430 | #2430# |

| Изменение отложенных налоговых активов | 2450 | #2450# |

| Прочее | 2460 | #2460# |

| Чистая прибыль (убыток) | 2400 | #2400# |

| СПРАВОЧНО | ||

| Результат от переоценки внеоборотных активов, не включаемый в чистую прибыль (убыток) периода | 2510 | #2510# |

| Результат от прочих операций, не включаемый в чистую прибыль (убыток) периода | 2520 | #2520# |

| Совокупный финансовый результат периода | 2500 | #2500# |

Краткий анализ финансовых результатов

График изменения выручки и чистой прибыли по годам

| Финансовый показатель | 2018 | 2017 | 2016 | 2015 | 2014 |

|---|---|---|---|---|---|

| EBIT | 1440 | 868 | 68438 | -109827 | -14085 |

| Рентабельность продаж (прибыли от продаж в каждом рубле выручки) | 2% | 1.8% | -99.9% | -50.8% | -8.2% |

| Рентабельность собственного капитала (ROE) | 2% | 1% | -597% | 306% | -94% |

| Рентабельность активов (ROA) | 1.7% | 0.9% | 35.2% | -42.6% | -13.8% |

4. Отчет о движении денежных средств

| Наименование показателя | Код | #PERIOD# |

|---|---|---|

| Денежные потоки от текущих операций | ||

| Поступления - всего | 4110 | #4110# |

| в том числе: от продажи продукции, товаров, работ и услуг |

4111 | #4111# |

| арендных платежей, лицензионных платежей, роялти, комиссионных и иных аналогичных платежей | 4112 | #4112# |

| от перепродажи финансовых вложений | 4113 | #4113# |

| прочие поступления | 4119 | #4119# |

| Платежи - всего | 4120 | #4120# |

| в том числе: поставщикам (подрядчикам) за сырье, материалы, работы, услуги |

4121 | #4121# |

| в связи с оплатой труда работников | 4122 | #4122# |

| процентов по долговым обязательствам | 4123 | #4123# |

| налога на прибыль организаций | 4124 | #4124# |

| прочие платежи | 4129 | #4129# |

| Сальдо денежных потоков от текущих операций | 4100 | #4100# |

| Денежные потоки от инвестиционных операций | ||

| Поступления - всего | 4210 | #4210# |

| в том числе: от продажи внеоборотных активов (кроме финансовых вложений) |

4211 | #4211# |

| от продажи акций других организаций (долей участия) | 4212 | #4212# |

| от возврата предоставленных займов, от продажи долговых ценных бумаг (прав требования денежных средств к другим лицам) | 4213 | #4213# |

| дивидендов, процентов по долговым финансовым вложениям и аналогичных поступлений от долевого участия в других организациях | 4214 | #4214# |

| прочие поступления | 4219 | #4219# |

| Платежи - всего | 4220 | #4220# |

| в том числе: в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов |

4221 | #4221# |

| в связи с приобретением акций других организаций (долей участия) | 4222 | #4222# |

| в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам | 4223 | #4223# |

| процентов по долговым обязательствам, включаемым в стоимость инвестиционного актива | 4224 | #4224# |

| прочие платежи | 4229 | #4229# |

| Сальдо денежных потоков от инвестиционных операций | 4200 | #4200# |

| Денежные потоки от финансовых операций | ||

| Поступления - всего | 4310 | #4310# |

| в том числе: получение кредитов и займов |

4311 | #4311# |

| денежных вкладов собственников (участников) | 4312 | #4312# |

| от выпуска акций, увеличения долей участия | 4313 | #4313# |

| от выпуска облигаций, векселей и других долговых ценных бумаг и др. | 4314 | #4314# |

| прочие поступления | 4319 | #4319# |

| Платежи - всего | 4320 | #4320# |

| в том числе: собственникам (участникам) в связи с выкупом у них акций (долей участия) организации или их выходом из состава участников |

4321 | #4321# |

| на уплату дивидендов и иных платежей | 4322 | #4322# |

| по распределению прибыли в пользу собственников (участников) в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов | 4323 | #4323# |

| прочие платежи | 4329 | #4329# |

| Сальдо денежных потоков от финансовых операций | 4300 | #4300# |

| Сальдо денежных потоков за отчетный период | 4400 | #4400# |

| Остаток денежных средств и денежных эквивалентов на начало отчетного периода | 4450 | #4450# |

| Остаток денежных средств и денежных эквивалентов на конец отчетного периода | 4500 | #4500# |

| Величина влияния изменений курса иностранной валюты по отношению к рублю | 4490 | #4490# |

6. Отчет о целевом использовании средств

| Наименование показателя | Код | #PERIOD# |

|---|---|---|

| Остаток средств на начало отчетного года | 6100 | #6100# |

| Поступило средств | ||

| Вступительные взносы | 6210 | #6210# |

| Членские взносы | 6215 | #6215# |

| Целевые взносы | 6220 | #6220# |

| Добровольные имущественные взносы и пожертвования | 6230 | #6230# |

| Прибыль от приносящей доход деятельности организации | 6240 | #6240# |

| Прочие | 6250 | #6250# |

| Всего поступило средств | 6200 | #6200# |

| Использовано средств | ||

| Расходы на целевые мероприятия | 6310 | #6310# |

| в том числе: | ||

| социальная и благотворительная помощь | 6311 | #6311# |

| проведение конференций, совещаний, семинаров и т.п. | 6312 | #6312# |

| иные мероприятия | 6313 | #6313# |

| Расходы на содержание аппарата управления | 6320 | #6320# |

| в том числе: | ||

| расходы, связанные с оплатой труда (включая начисления) | 6321 | #6321# |

| выплаты, не связанные с оплатой труда | 6322 | #6322# |

| расходы на служебные командировки и деловые поездки | 6323 | #6323# |

| содержание помещений, зданий, автомобильного транспорта и иного имущества (кроме ремонта) | 6324 | #6324# |

| ремонт основных средств и иного имущества | 6325 | #6325# |

| прочие | 6326 | #6326# |

| Приобретение основных средств, инвентаря и иного имущества | 6330 | #6330# |

| Прочие | 6350 | #6350# |

| Всего использовано средств | 6300 | #6300# |

| Остаток средств на конец отчетного года | 6400 | #6400# |

2018 2017 2016 2015 2014

Нет данных за этот период

| Наименование показателя | Код | Уставный капитал | Собственные акции, выкупленные у акционеров |

Добавочный капитал | Резервный капитал | Нераспределенная прибыль (непокрытый убыток) |

Итого |

|---|---|---|---|---|---|---|---|

| Величина капитала на | 3200 | ||||||

| За Увеличение капитала - всего: |

3310 | ||||||

| в том числе: чистая прибыль |

3311 | х | х | х | х | ||

| переоценка имущества | 3312 | х | х | х | |||

| доходы, относящиеся непосредственно на увеличение капитала | 3313 | х | х | х | |||

| дополнительный выпуск акций | 3314 | х | х | ||||

| увеличение номинальной стоимости акций | 3315 | х | х | ||||

| 3316 | |||||||

| Уменьшение капитала - всего: | 3320 | ||||||

| в том числе: убыток |

3321 | х | х | х | х | ||

| переоценка имущества | 3322 | х | х | х | |||

| расходы, относящиеся непосредственно на уменьшение капитала | 3323 | х | х | х | |||

| уменьшение номинальной стоимости акций | 3324 | х | |||||

| уменьшение количества акций | 3325 | х | |||||

| реорганизация юридического лица | 3326 | ||||||

| дивиденды | 3327 | х | х | х | х | ||

| Изменение добавочного капитала | 3330 | х | х | х | |||

| Изменение резервного капитала | 3340 | х | х | х | х | ||

| Величина капитала на | 3300 |

Дополнительные проверки

Проверить контрагента Загрузить данные для финансового анализа

* Звездочкой отмечены показатели, которые скорректированы по сравнению с данными Росстата. Корректировка необходима, чтобы устранить явные формальные несоответствия показателей отчетности (расхождение суммы строк с итоговым значением, опечатки) и проводится по специально разработанному нами алгоритму.

Справка: Бухгалтерская отчетности представлена по данным Росстата, раскрываемым в соответствии с законодательством РФ. Точность приведенных данных зависит от точности представления данных в Росстат и обработки этих данных статистическим ведомством. При использовании этой отчетности настоятельно рекомендуем сверять цифры с данными бумажной (электронной) копии отчетности, размещенной на официальном сайте организации или полученной у самой организации. Финансовый анализ представленных данных не являются частью информации Росстата и выполнен с использованием специализированного

Этим летом Михаил Прохоров неожиданно появился на телеканале CBS в передаче The Late Show известного американского шоумена Стивена Кольбера. «В 1995 г. друг [нынешнего президента России Владимира] Путина Михаил Прохоров наткнулся на золотую жилу, вернее, никелевую. Ему позволили выкупить «Норильский никель» всего за никелевую монетку. После скандала в Куршевеле Путин вынудил его продать долю в «Норильском никеле». Для везунчика Мишки все это кончилось $9 млрд» – так Кольбер чересчур вольно описал всю историю бизнеса Прохорова. Остальной сюжет свелся к экскурсии по особняку бизнесмена и взаимным подколкам собеседников.

Обычно сдержанный Прохоров в непривычном для чопорных российских бизнесменов амплуа появился неслучайно, уверен его знакомый. Он считает, что это часть кампании по построению нового имиджа бизнесмена в США. Представители Прохорова и Кольбер не стали комментировать участие бизнесмена в сатирическом шоу.

У Прохорова давно уже нет новых крупных проектов в России, зато активно развивается спортивный и девелоперский бизнес в США, напоминает его знакомый. Предположение собеседника «Ведомостей» кажется убедительным, если вспомнить, что с 2015 г. Прохоров только продает российские активы. Основная же распродажа стартовала летом 2016 г. В итоге, по оценке Bloomberg, баскетбольная команда и девелоперские проекты Прохорова в США стоят не менее $2,2 млрд, тогда как российские активы – $1,8 млрд.

Как потерять $3 млрд

Шесть лет назад в списке российского Forbes Прохоров занял 3-е место с оценкой состояния в $18 млрд. В его портфеле тогда было 17,02% акций UC Rusal, 37,78% крупнейшего в России производителя золота Polyus Gold International Limited, а также энергокомпания «Квадра», девелоперская ОПИН, страховая «Согласие», банки «Ренессанс кредит», «Ренессанс капитал» и МФК, медиахолдинги РБК и «Живи!», а также проект по организации производства гибридного «Ё-мобиля».

Тогда же Прохоров сходил в политику, сначала возглавив партию «Правое дело», а в 2012 г. став спарринг-партнером Путина на президентских выборах. За бизнесмена проголосовало 5,7 млн россиян (7,98%).

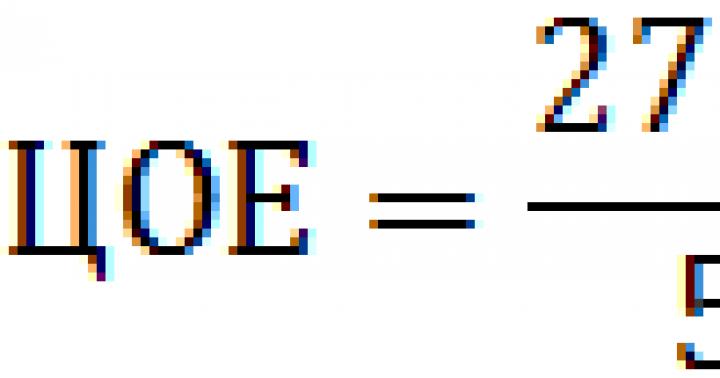

После выборов Прохоров совершил и последнюю крупную инвестицию в России – в конце 2013 г. вместе с Дмитрием Мазепиным на кредит ВТБ он выкупил у структур Сулеймана Керимова 47% акций «Уралкалия». Самому Прохорову досталось 27%. Источники «Ведомостей» рассказывали тогда, что весь «Уралкалий» для сделки был оценен в $20 млрд, а купленный пакет обошелся в $5,4 млрд. Но сделка оказалась одной из самых неудачных инвестиций бизнесмена, на ней он мог потерять до $2,8 млрд.

В 2014 г. один из рудников компании пострадал от потопа. «Уралкалий» во все времена платил акционерам существенные дивиденды. Ведь рентабельность компании по EBITDA не опускалась даже в кризис ниже 50%. Но после потопа менеджмент объявил о необходимости резкого увеличения инвестпрограммы за счет сокращения дивидендов.

Стоимость компании начала падать. В 2015 г. «Онэксим» продал «Уралкалию» в ходе обратного выкупа 7% акций, потеряв на этом около $700 млн – разница между ценой покупки в 2013 г. и ценой объявленного выкупа. Оставшиеся 20% «Уралкалия» были проданы в июле 2016 г. однокурснику Мазепина Дмитрию Лобяку. Человек, близкий к «Онэксиму», рассказал тогда «Ведомостям», что для сделки «Уралкалий» оценен в $9,7 млрд. То есть Прохоров мог получить за 20% «Уралкалия» до $1,9 млрд, потеряв на сделке еще $2,1 млрд.

К потерям можно отнести закрытый в 2014 г. проект «Ё-мобиля», инвестиции в который оценивались до $200 млн, медиахолдинг «Живи!», в создание которого было вложено $80 млн (данные издания Meduza). С марта 2017 г. в состоянии банкротства находится АО «ПХК» (бывшая «Оптоган») – петербургский производитель светодиодов, совместное предприятие «Онэксима» и «Роснано ».

«Прохоров в депрессии, он решил отойти от бизнеса», – рассказывает бизнесмен из «золотого списка» Forbes. «Никакой депрессии у Прохорова нет, он вообще-то неэмоциональный человек», – спорит его близкий знакомый. Операционным бизнесом Прохорову стало неинтересно заниматься примерно с 2011 г., продолжает он. Поэтому миллиардер и решил заняться политикой. После неудачи Прохоров находится в поиске, отсюда и возникло впечатление о его «депрессии», говорит его знакомый.

Любитель наличных

«Как говорят в известных кругах, он [Прохоров] окэшился, деньги у него есть. Он ходит по разным кабинетам, ко мне заходил недавно, у нас с ним добрые отношения, ищет различное применение этим средствам. А обязательства-то надо выполнять», – пожурил в феврале 2010 г. бенефициара «Квадры» Прохорова тогдашний премьер-министр Владимир Путин на совещании по развитию электроэнергетики. По подсчетам Forbes, в 2009 г. у Прохорова действительно скопились рекордные $6,1 млрд наличных, что позволило ему тогда стать лидером в рейтинге российских миллиардеров (общее состояние – $9,5 млрд).

Через семь лет история повторяется. Прохоров опять продает активы и мог выручить за них около $5,7 млрд. Но вот доверительных отношений с Путиным больше нет, уверен его знакомый. «Да и семь лет назад его не воспринимали как своего, всегда ожидали какого-то подвоха. Статьи и расследования в РБК только подогрели эти подозрения», – говорит собеседник «Ведомостей». Одни из самых громких расследований РБК были связаны с семьей Путина и бизнесом его хороших знакомых, что не могло не отразиться на отношении первых лиц к Прохорову и не поставить его бизнес под угрозу.

Битва за «Ленэнерго»

На бизнес Прохорова могли повлиять и скрытые конфликты, участником которых мог быть главный исполнительный директор «Роснефти» Игорь Сечин.

В начале 2015 г. подконтрольный Прохорову, Виктору Вексельбергу и семье гендиректора «Ростеха» Сергея Чемезова банк МФК вызвался санировать небольшой банк «Таврический» (Санкт-Петербург). Особых активов у банка не было, отличался он лишь тем, что в нем зависли все свободные средства «Ленэнерго» – 16,4 млрд руб. Крупнейшим акционером «Ленэнерго» является госкомпания «Россети», гендиректор которой Олег Бударгин знаком с Прохоровым не менее 20 лет.

В 1995 г. Онэксимбанк Прохорова и его бывшего партнера Владимира Потанина купил 51% РАО «Норникель». Выросший в Норильске Бударгин к тому моменту дослужился до заместителя гендиректора Норильского горно-металлургического комбината – главного актива компании. В 1996–2001 гг. гендиректором «Норникеля» был нынешний вице-премьер Александр Хлопонин – однокурсник и старый друг Прохорова. После того как Прохоров в 2001 г. сам возглавил «Норникель», Бударгин и Хлопонин ушли в политику, став губернаторами Таймырского округа и Красноярского края соответственно.

Неожиданный инвестор

В декабре 2016 г. «АвтоВАЗ» провел допэмиссию на 26 млрд руб. Это была первая часть так называемой программы докапитализации компании. В два этапа основные акционеры автопроизводителя – Renault и «Ростех» должны были предоставить ему деньги и списать долги.

Первая часть допэмиссии предназначалась для Renault. Французская компания была готова потратить на сделку до 25 млрд руб. Но неожиданно ей помог «Ренессанс капитал» Прохорова. Структура инвестбанка – Renaissance Securities купила в ходе допэмиссии 24,09% акций «АвтоВАЗа». Контроль остался у СП Renault, Nissan и «Ростеха» – Alliance Rostec Auto.

Деньги на покупку структуре «Ренессанс капитала» могла предоставить Renault через СП, следует из годового отчета компании за 2016 г. В отчете упоминается кредит на 11,5 млрд руб., который в декабре 2016 г. был выдан Alliance Rostec Auto. На этот кредит был приобретен некий «финансовый инструмент» стоимостью 180 млн евро, обеспеченный долей в «АвтоВАЗе». И доля в 24,09% акций, и размер кредита практически совпадают с пакетом, приобретенным Renaissance Securities. Директор по коммуникациям Renault региона Евразия Шарлотт Фавр и представитель «Ростеха» не смогли объяснить это совпадение. По их утверждению, Renaissance Securities участвовала в подписке на общих основаниях и является самостоятельным инвестором. «Мне кажется, что «Ренкап» выступает не как самостоятельный инвестор, а как третье лицо для успешного принудительного выкупа акций у миноритариев», – говорит аналитик «Атона» Михаил Ганелин. Если же считать это самостоятельным инвестированием, то не исключено, что компания сможет заработать. Все зависит от того, как быстро восстановится спрос на автомобили, полагает Ганелин.

Интерес к долгам «Ленэнерго» неожиданно проявил и Сечин, не имевший никакого отношения ни к этой компании, ни к «Россетям». Как сообщил «Коммерсантъ» и подтвердил пресс-секретарь президента Дмитрий Песков, Сечин и предправления «Интер РАО ЕЭС» Борис Ковальчук предложили Путину спасти «Ленэнерго» за счет денег «Роснефтегаза». Схема спасения выглядела так: «Роснефтегаз» за 30 млрд руб. выкупает 36,76% дополнительных акций столичной МОЭСК. При этом доля «Россетей» в МОЭСК размывается. МОЭСК на полученные от «Роснефтегаза» 30 млрд руб. приобретает дополнительные акции «Ленэнерго» и вместо «Россетей» становился его крупнейшим акционером с пакетом в 52% акций. При таком развитии событий «Россети» теряли контроль над двумя своими крупнейшими активами в Москве и Санкт-Петербурге. «Давление на «Россети» со стороны Сечина было очень сильным», – вспоминает близкий к госкомпании источник.

Бударгину, Прохорову и губернатору Санкт-Петербурга Георгию Полтавченко (сослуживец Путина по КГБ) удалось отстоять активы. Для этого пришлось дойти до Путина, который на совещании в июне 2015 г. утвердил их план – привлечь 32 млрд руб. за счет выпуска ОФЗ.

Сечин мог затаить обиду на Прохорова и Бударгина из-за ситуации с «Ленэнерго», признает знакомый бизнесмена с оговоркой, что подробности этой истории не знает.

В похожей ситуации оказался и бывший гендиректор госкомпании «Русгидро» Евгений Дод.

Проработавший восемь лет в «Интер РАО» и шесть лет в «Русгидро» Дод считался человеком Сечина. Именно Сечин, возглавлявший в 2009 г. совет директоров «Интер РАО», рекомендовал Дода на пост руководителя «Русгидро», рассказывали «Ведомостям» несколько человек, близких к «Интер РАО».

Отношения между ними охладели в 2012 г., когда Дод поддержал правительство и выступил против предложения Сечина провести допэмиссию «Русгидро» на 50 млрд руб. в пользу «Роснефтегаза». В итоге план Сечина не прошел.

Ответ не заставил себя ждать. В начале 2013 г. на комиссии по ТЭКу в Ново-Огареве Путин устроил Доду выволочку из-за хищений при строительстве Загорской ГАЭС – 2. «Значит, миллиард у вас утащили, миллиард, таким образом, ушел на подставные конторы <...> вы не считаете нужным защищать интересы компании?» – горячился Путин.

Тогда для Дода все обошлось. В сентябре 2015 г. он тихо уволился из «Русгидро» и перешел работать в «Квадру» Прохорова.

Черный апрель 2016 г.

В марте 2016 г. Дод возглавил совет директоров «Квадры», а через месяц началась атака как на энергокомпанию, так и на весь бизнес Прохорова.

11 апреля 2016 г. на телеканале РЕН ТВ (один из крупнейших бенефициаров – совладелец банка «Россия» Юрий Ковальчук») показали сюжет про Прохорова. «Офшорная компания олигарха Прохорова поднимает цены на ЖКХ. Эксперты опасаются, что зарегистрированные в офшорах компании «растащат всю энергосистему» нескольких регионов «по кускам» – так озаглавлена новость на сайте телеканала. В телесюжете рассказывалось о жалобах жителей Липецка, Воронежа и Курска на подконтрольную Прохорову «Квадру», а опрошенные РЕН ТВ эксперты выражали озабоченность, что полученные «Квадрой» средства могут исчезнуть на офшорных счетах Прохорова.

Через три дня после этого телесюжета в компаниях Прохорова прошли обыски. Формально они были связаны с уголовными делами в отношении бывшего руководства банка «Таврический», но близкие к РБК и Прохорову источники были уверены: дело в расследованиях медиахолдинга о семье Путина и его окружении.

Закончилась апрельская атака фактическим разгромом РБК, из которого были вынуждены уволиться или ушли сами все ключевые сотрудники. И иском «Роснефти» на рекордные 3 млрд руб. из-за вышедшей 11 апреля 2015 г. статьи «Сечин попросил правительство защитить «Роснефть» от BP». В итоге стороны договорились о мировой – РБК признал часть изложенных в статье сведений не соответствующими действительности, а «Роснефть» отозвала иск.

Представитель «Роснефть» не ответил на вопросы «Ведомостей».

Доду повезло меньше. В июне 2016 г., через две недели после того, как Reuters назвало бизнесмена потенциальным покупателем «Квадры», экс-главу «Русгидро» Дода задержали по обвинению в незаконном получении премии в 73 млн руб. В тот же день обыски прошли и в «Квадре», сообщало «РИА Новости».

С 2011 г. «Квадру» неоднократно пыталась купить «Интер РАО», но ФАС не давала согласия на сделку. По словам представителя «Интер РАО» Антона Назарова, сейчас компания не видит возможности приобретения «Квадры». «Этот актив не устраивает нас по нескольким параметрам, а не только по цене. Менеджмент «Квадры» и Прохоров в курсе этого», – говорит Назаров.

Звонок другу

К лету 2016 г. появилась информация о том, что Прохоров начал распродажу практически всего своего российского бизнеса. Источники, близкие к «Онэксиму» и партнерам группы, рассказывали о выставленных на продажу банках, ОПИН, «Квадре», пакетах акций в UC Rusal и «Уралкалии». Причину распродажи объясняли «настоятельной рекомендацией Кремля», но подтверждения этому никто не мог предоставить. Как бы там ни было, Прохоров успел продать крупнейший актив в России – долю в «Уралкалии», ОПИН и чуть не продал за $700 млн свой пакет в UC Rusal. К концу года ситуация успокоилась, рассказывали несколько знакомых топ-менеджеров «Онэксима».

Спас Прохорова в прошлом году глава «Ростеха» Чемезов, знает близкий к администрации президента собеседник «Ведомостей». Прохоров и Чемезов давно дружат, у них совместный бизнес (банк МФК), объясняет мотивы Чемезова источник.

Ранее и сам Чемезов признавался в интервью Bloomberg, что с Прохоровым у него давние хорошие отношения. В 2014 г. по предложению «Онэксима» Чемезов стал председателем совета директоров «Уралкалия».

По мнению знакомого топ-менеджеров «Онэксима», вернуть доверие властей к Прохорову могло помочь и его участие в допэмиссии «АвтоВАЗа». Об этом его мог попросить Чемезов, считает собеседник «Ведомостей».

Но в этом году распродажа продолжилась. В два приема было продано 10,3% UC Rusal за $744 млн. Нашелся покупатель и на РБК – его приобрел Григорий Березкин.

Бизнес в удовольствие

Единственный актив, который Потанин при разделе не отдал Прохорову, как тот ни просил, – баскетбольный клуб ЦСКА (принадлежит «Норникелю»). За 10 лет при поддержке Прохорова ЦСКА превратился в один из сильнейших баскетбольных клубов Европы. Намного позже Потанин признался «Спорт-экспрессу», что клуб всегда был идеей Прохорова: «Я не могу назвать ЦСКА своим личным проектом, вызывающим во мне большой восторг».

Вместо потерянного ЦСКА Прохоров после развода с Потаниным в конце 2009 г. приобрел у американского девелопера Брюса Рэтнера 80% в американской баскетбольной команде Brooklyn Nets из Нью-Йорка (бывшая New Jersey Nets) и 45% в строящейся арене Barclays Center. Это для Европы покупка футбольных клубов арабскими шейхами или миллиардерами из других стран давно не новость. А для США сделка Прохорова явилась откровением. До сих пор только американцы владели клубами НБА.

«Прохоров в 2010 г. действительно загорелся баскетбольным проектом, – вспоминает его знакомый. – Речь шла не только о клубе. Сам клуб фактически купили за $1, остальные деньги были платой за вход в девелоперский проект Рэтнера». Речь идет о проекте Atlantic Yards (позже переименован в Pacific Park Brooklyn), который предусматривает строительство в центре Нью-Йорка не только громадной арены Barclays Center, но еще и 16 высотных жилых и административных зданий. Общая стоимость проекта оценивается в $4,9 млрд. У Прохорова был опцион на 20% во всем проекте, указывала в отчетности компания Рэтнера Forest City Realty.

В 2013 г. 70% в проекте Pacific Park Brooklyn (за исключением арены и одного уже построенного здания) за $208 млн приобрела китайская Greenland Holdings Group. По словам знакомого Прохорова, третий партнер появился по договоренности между Прохоровым и Рэтнером.

Помимо арены Barclays Center Прохоров успел стать инвестором еще в трех спортивно-развлекательных объектах. В 2015 г. он приобрел у Рэтнера 85% в проекте по реконструкции арены NYCB LIVE’s на Лонг-Айленде. Эта арена стала домашней для «младшей» баскетбольной команды – Long Island Nets, выступающей в NBA G League.

Весной этого года активы Прохорова пополнились двумя новыми площадками: одним из самых известных бывших ночных клубов на Манхэттене – Webster Hall и театром Paramount в Бруклине. После реновации, стоимость которой оценивается в $50 млн, в театре Paramount будут проводить концерты, боксерские бои и прочие развлекательные мероприятия, сообщала подконтрольная Прохорову Brooklyn Sports & Entertainment.

К лету 2017 г. Прохоров оказался одним из крупнейших игроков на американском рынке спортивных и развлекательных комплексов. По данным отраслевого издания Pollstar, в первом полугодии 2017 г. Barclays Center заняла 9-е место в мировом рейтинге арен по количеству проданных на концерты билетов. Открывшаяся 5 апреля 2017 г. арена NYCB LIVE’s за три месяца сумела войти в сотню лучших в мире. А клуб Webster Hall всегда входил в топ-5 лучших мировых клубов по продажам билетов, отмечает Pollstar.

Правда, если судить по финансовым показателям, то не все так радужно. Выручка Brooklyn Arena LLC в финансовом году, закончившемся 30 июня 2016 г., составила всего $176 млн, убыток – $30,9 млн. Правда, большая часть потерь – «бумага», на самом деле арена заработала $3 млн. Баскетбольный клуб Brooklyn Nets первую операционную прибыль в $15,7 млн получил только в 2016 г., писал Forbes. До этого убытки клуба достигали $90 млн в год.

Не удалось Прохорову и быстро вывести Brooklyn Nets в лидеры NBA, последние два сезона клуб оказывался худшим в Восточной конференции.

Тем не менее Прохоров в восторге от того, как развивается американский проект, говорит его знакомый. Вложив не так много средств, он уже получил активы «на миллиарды долларов».

Слухи о бедности Прохорова преувеличены

Сколько Прохоров мог потратить на строительство арены и поддержку своей баскетбольной команды, не известно. О крупных расходах упоминалось только в 2014 г., когда из-за превышения уровня зарплат игроков Brooklyn Nets пришлось заплатить NBA дополнительные $90 млн налога на роскошь. По расчетам «Ведомостей», основанным на отчетах Brooklyn Arena LLC и сообщениях компаний, за 100% Brooklyn Nets и Barclays Center Прохоров мог заплатить $510,7 млн (из них векселями – $217,7 млн). Реконструкция NYCB LIVE’s обошлась Прохорову и Рэтнеру еще в $165 млн.

Для Прохорова такая сумма могла оказаться очень серьезной. Раньше денежный поток ему обеспечивали «Норникель» или «Уралкалий». С их продажей бизнесмен потерял и источник средств для инвестиций в другие проекты. Знакомый Прохорова как раз и связывает распродажу активов с нехваткой свободных средств и необходимостью обслуживать текущие кредиты. Та же «Квадра» сейчас заложена Сбербанку и Газпромбанку, с весны 2017 г. в залоге у Альфа-банка оказался банк «Ренессанс кредит».

Представители ВТБ и Сбербанка отказались от комментариев. Близкий к Газпромбанку источник уверяет, что «слухи о бедности Прохорова сильно преувеличены». Сказать, что у Прохорова проблемы с деньгами, нельзя, соглашается один из работавших с ним бизнесменов. Просто у него нет новых больших проектов в России, да они вообще сейчас не у многих есть, продолжает собеседник «Ведомостей». Зато Прохоров очень увлечен своим проектом в США – и девелоперской, и спортивной частью. Он по-умному это развивает, хорошо разбирается и, главное, ему очень нравится, заключает бизнесмен.

ИА SakhaNews. Крупной технологической потерей "Роснано" назвал проект по производству светодиодной светотехники компании "Оптоган" в интервью ТАСС председатель правления УК "Роснано" Анатолий Чубайс .

"Хотели войти в рынок с большим проектом, я имею в виду компанию "Оптоган" по производству светодиодов полного цикла. И ужасно жалко, что не удалось. Но "Роснано" все же удалось сохранить один из технологических переделов - корпусирование светодиодных устройств. Это направление мы сейчас развиваем" , - сказал он.

Напомним, одним из учредителей "Оптогана" является ОАО "Республиканская инвестиционная компания" (РИК), которая в середине 2009 года более 600 млн. рублей инвестировала в совместное с "Роснано" предприятие. Доли учредителей распределились так: "Роснано" - 17%, РИК - примерно 32%, Lesaro Co (из группы ОНЭКСИМ) - 51%. В течение четырех лет инвесторы обещали вложить в "Оптоган" " Российские блогеры назвали тогда светодиодные светильники "лампочками Чубайса".

Завод группы компаний "Оптоган" открылся 29 ноября 2010 г. Была запущена первая производственная линия завода производительностью 360 млн светодиодов в год. Инвестиции в реализацию проекта составили порядка 10 млн евро. Предприятие занималось корпусированием светодиодов и производством светодиодных матриц.

У ЗАО "Оптоган"было несколько производственных площадок - в Германии и России. Завод по сборке светодиодных светильников был открыт и в Якутске, для чего было создано малое инновационное предприятие «Сахадиод».

3 марта 2011 года предприятие «Оптоган Таллиннское» в Санкт-Петербурге, которое производило светодиодные чипы, сверхъяркие светодиоды, светодиодные модули, светильники для внутреннего и наружного освещения, посетил в то время президент РФ Дмитрий Медведев .

Вообще вниманием высокопоставленных лиц это предприятие не было обделено. На его запуске, к примеру, присутствовали в то время заместитель Председателя Правительства Российской Федерации Сергей Иванов , губернатор Санкт-Петербурга Валентина Матвиенко , генеральный директор ГК «Роснанотех» Анатолий Чубайс , президент Группы ОНЭКСИМ Михаил Прохоров и другие. Была и делегации Якутии, ее возглавлял президент Республики Саха (Якутии) Егор Борисов .

Еще по поводу этого проекта, в появлении которого немаловажную роль сыграл именно руководитель "Роснано", высказывались жесткая критика и предположения, что все это больше похоже на аферу: бизнес «Оптогана» практически не давал тогда прибыли. Получаемый доход едва покрывал убытки, а публикации в СМИ были больше похожи на пиар-кампанию.

"В течение 2010 г. оптоганцы активно тратят деньги учредителей: покупают завод, дорогущее оборудование, нанимают персонал (в основном, бывших фотомоделей), покупают себе роскошные БМВ (самой дорогой модели) и т.д. Тут еще возникла небольшая афера попутно: на встрече с президентом Медведевым Чубайс пообещал выпустить свою отечественную светодиодную лампочку для тотальной замены аналоговых ламп, минуя промежуточный этап энергосберегающих люминесцентных лампочек. Вот и оптоганцы решили поучаствовать в «святом» деле.

За приличные деньги заказали у гламурного дизайнера Артемия Лебедева дизайн будущей «лампочки Чубайса». Сами взялись за разработку и проектирование нового осветительного прибора. И лампочка таки родилась. 2 сентября светодиодную лампу имени себя Чубайс зажег на презентации в мастерской Артемия Лебедева. При внимательном изучении внешний вид лампочки Чубайса мало чем отличается от китайских аналогов. Как поговаривают злые языки, внутренности тоже почти не отличаются. Цена новой лампочки для потребителя превышает китайский аналог на 40%. Кто будет покупать такую лампочку? Только ненормальный и…… государственные структуры", в 2011 году якутский журналист Александр Злобин .

Российские естественные монополии до 2020 года потратят на модернизацию освещения 300 млрд рублей. Но петербургские производители светодиодов рискуют обанкротиться раньше, чем начнут делить этот рынок.

Пётр Ковалёв/Интерпресс

Два крупнейших петербургских завода по выпуску светодиодной техники - «Оптоган» и «Светлана-ЛЕД» оказались на грани банкротства, несмотря на участие в капитале таких гигантов, как Роснано и Ростех. Причиной кризиса стала череда управленческих ошибок и завышенные ожидания от нанотехнологического бума, считают участники рынка.

Арбитражный суд Петербурга и Ленинградской области ввел процедуру наблюдения в отношении ОАО «Светлана-ЛЕД». Иск о признании несостоятельной компании, еще несколько лет назад являвшейся одним из крупнейших производителей светодиодов и систем освещения в России, подал Сбербанк. Хотя сумма заявленных требований сравнительно невелика - всего лишь 166 млн рублей, очевидно, ее погашение стало проблемой – «Светлана-ЛЕД» не получала прибыли последние три года и постепенно снижала выручку (по итогам 2015 года эти показатели составили 40 млн рублей и 182,2 млн рублей соответственно). Кроме того, Сбербанк также потребовал банкротства еще двух структур группы компаний – ЗАО «Светлана-Оптоэлектроника» и ООО «ИРСЭТ-ЦЕНТР», но рассмотрение по этим делам отложено.

В госкорпорации Ростех, который получил контроль над «Светланой-ЛЕД» в начале 2016 года, не теряют надежды спасти предприятие. «Продолжаются переговоры о реструктуризации долга в части переноса сроков погашения», – сообщили в пресс-службе. Однако неофициально на предприятии признают, что ситуация опасная. «Совокупный объем долга группы компаний достигает 1,5 млрд рублей. Если Ростех не урегулирует ситуацию со Сбербанком, другие кредиторы тоже начнут подавать иски, и тогда компания обанкротится», – рассказал источник, знакомый с ситуацией.

На волосок от банкротства находится еще один производитель светодиодного оборудования – «Оптоган», принадлежащий Роснано. За последний год к компании подано множество исков о взыскании задолженности, крупнейший из которых от «Межтопэнергобанка» – на 1,2 млрд рублей. Компанию уже пятый раз пытаются обанкротить: по четырем заявлениям производство прекращено, рассмотрение по пятому, поступившему в конце декабря от юридической компании «Митра», пока не назначено. В 2015 году оборот АО «ПХК», правопреемника АО «Оптоган», упал почти в десять раз к 2014 году – до 49 млн рублей. При этом компания зафиксировала убыток в 263,6 млн рублей против прибыли в 2,5 млн рублей годом ранее.

В «Роснано» на запрос «Фонтанке» сообщили, что в данный момент ПХК ведет переговоры с кредиторами и пытается снизить издержки, чтобы сократить убытки. Однако, по мнению участников рынка, начав испытывать финансовые трудности в 2013 году, компания так и не смогла с ними справиться. «Все, что там осталось, - это оборудование по сборке светодиодов и здание завода. Возродить производство можно, но нужны большие инвестиции и понимание технологии», – говорит один из участников рынка.

Главной причиной заката империй света стали завышенные ожидания их собственников от нанобума – после создания госкорпорации Роснано в 2007 году руководители страны неоднократно отмечали высокую роль нанотеха в различных сферах, в том числе в энергосбережении. Как результат производство светодиодов, которые должны прийти на смену привычным лампам накаливания, начало привлекать к себе внимание предпринимателей из высшей лиги.

К примеру, «Светлана-Оптоэлектроника», которая выросла из небольшого предприятия, созданного научными сотрудниками Ленинградского физтеха, в 2007 году обрела инвестора в лице Александра Столярова, бизнес-партнера братьев Фурсенко. Компания начала получать заказы от РЖД, Минобороны, Минтранспорта, Росатома и других госструктур и стала заявлять о себе как о лидере производства светодиодного оборудования. В 2011 году в число совладельцев вошел энергетический холдинг «ИнтерРАО», хотя, по словам участников рынка, контроль и фактическое управление продолжил осуществлять Александр Столяров.

Имея столь влиятельных собственников, компания управлялась крайне неэффективно. «Светлана-Оптоэлектроника» практически не работала на коммерческом рынке. Основные контрагенты – РЖД и Минобороны – покупали по завышенным ценам. Но с началом кризиса пришли новые менеджеры и отказались платить по такой стоимости, что сильно сказалось на выручке», – говорит Андрей Мирошниченко, коммерческий директор поставщика и установщика светодиодного оборудования «Триалайт».

«Компания привлекала заемное финансирование с 2006 года. Заработанные в тучные годы средства могли бы идти на их погашение, но по факту портфель нарастили еще больше», – рассказал «Фонтанке» источник, близкий к Ростеху. При этом, по его словам, руководство компании использовало непрозрачные схемы, закупая комплектующие в несколько раз дороже рыночной стоимости. В итоге, когда Ростеху пришлось в добровольно-принудительном порядке войти в состав акционеров «Светланы_оптоэлектроники», та уже находилась в предбанкротном состоянии.

Неэффективное управление виновато и в проблемах «Оптогана». Петербургский стартап, разработавший новую технологию производства светодиодов, в 2008 – 2009 годах сумел привлечь в соинвесторы «Роснано» и ОНЭКСИМ Михаила Прохорова. Однако вливания не пошли на пользу – в 2013 году убытки некоторых предприятий холдинга кратно превысили выручку, начали копиться долги. Тогда же основатели Алексей Ковш, Максим Одноблюдов и Владислав Бугров покинули компанию. В 2015 году Роснано признало наличие проблем, объяснив их нестабильностью рынка, а также резким увеличением рублевой стоимости импортных комплектующих. Однако более вероятная причина – управленческие ошибки. «Они поставили оборудование на арендованной площадке в Германии, в итоге цикл производства был разорван», – рассказал один из участников рынка. Сыграла роль и постоянная смена менеджмента. В 2016 году Роснано вело переговоры о передаче «Оптогана» Ростеху, но договоренности достичь не удалось.

Поддержка, обещанная инновационной отрасли федеральными властями, пришла с опозданием. Так, принятое в сентябре постановление правительства обязует естественные монополии до 2020 года на 75% заменить существующее освещение светодиодным. Это, по словам экспертов, создаст рынок примерно в 300 млрд рублей. Причем только в 2017 году предприятия должны совершить закупки примерно на 40 млрд рублей.

Однако в какой степени петербургские предприятия смогут поучаствовать в его разделе - пока вопрос открытый. «Светлана-Оптоэлектроника» и «Оптоган», еще 3 – 4 года назад занимавшие ведущие позиции среди российских производителей, сейчас сильно отстали. Другие петербургские производители, «Аргос-Электрон» и «Планар Светотехника», работают с небольшими объемами», – говорит Андрей Мирошниченко. По его словам, сейчас среди отечественных производителей лидерами являются рязанские «Световые технологии» и татарстанские «Ферекс» и Ledel. Они занимают 15% рынка, который оценивается в 20 – 30 млрд рублей. Однако в общей сложности российские компании закрывают лишь 40% потребности в светодиодах. «Остальные 60% – это импорт, преимущественно китайский, конкурировать с ним по-прежнему сложно», – говорит он.